第3週恒例、現在の保有銘柄の状況です。

加重平均PERは19.67(先月)→21.83(今月)となりました。また高くなってきました(汗)。

今月の主要銘柄の売買は以下の通りです。

売り アークランドサービス(一部売却)、ハンズマン (一部売却)

買い なし

3085 アークランドサービス

株価が順調すぎてほんの少しだけ売却。単なるポジション調整です。ここは業績を信頼していますので、業績の先行きに陰りが見えない限り本格的に減らすことは考えていません。そういう意味では「松のや」や、すかいらーくの「からよし」との競合が気になるところです。業績の動向はしっかりと見極めていきたいところです。

7636 ハンズマン

思ったより月次が伸びてこないので、月次伸長想定で購入した分を他の銘柄に回すことにしました。来年は復活すると思いますので、どのくらいのサイズにしておくのか悩みます。

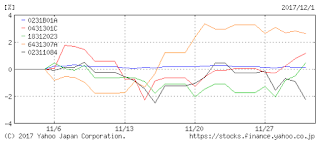

この一か月で最も良いパフォーマンスは共立メンテナンス(+21.6%)、次がシノケングループ(+12.8%)でした。共立メンテナンスは強いです。2Qが思いの外良かったことから断続的に買いが入っています。春山さんも押しているこの銘柄、実は私の想定では2Q、3Qまで減益で下げてそこで買い増しするつもりでした。なので、来年に向けた良質な仕込み銘柄だったのですが、思惑が外れて買い増しできない価格となってしまいました。だからこそ早すぎると思いながらもある程度先行して仕込んだ訳ですが、やはり買い増しできなくて残念です。まあ典型的なタラレバの戯言な訳ですが(笑)。シノケンは反転してきました。まあそんな銘柄です。もともとPER4~5倍台の不人気銘柄ですので、利益の安定性はそんなに期待されていません。その小さな期待をも下回る悪い決算が出てこないかどうかをチェックしていきたいと思います。

最もパフォーマンスが悪かったのがJSS(+4.3%)、次が東祥(+6.1%)でした。両方ともスポーツクラブ系でプラスでした。他の銘柄と比較してパフォーマンスが劣後しているのは、直近の決算がいまいちパッとしなかったからかもしれません。改めて監視銘柄も含めたPFを見てみると前回比マイナスはペッパーFSのみです。本当に相場環境が良いですね。

いよいよ今年も2週間ほどとなりました。最近はPFを眺めていても買い増ししたいと思う割安な銘柄が少なくなりました。しかし業績が良い中で売るほど割高ではありません。

今後想定しておくべき状況としては反落や停滞などがありますが、これらに対応するためにできることと言えば、まずは現金比率を下げないことだと考えています。PFが上昇する中で、現金比率を下げないということは絶対額としては大きくなる必要がありますので、最近は何かを売って別のものを買う場合には必ず売った金額より少なく買うようにしています。

もう一つは新たな銘柄を探す際、好転する可能性が高い停滞銘柄を視野に入れることです。ひと昔前と違い、直近の業績が良いのに何故か買われていない銘柄がほとんどなくなった印象ですのでおのずとそうなります。共立メンテナンスのような銘柄をがっつりと仕込みたいところなのですが、これがなかなか。。。。しかし来年のパフォーマンスのためになんとかいいのを見つけたいところです。

約一か月前の状況はこちらです。

現在の保有銘柄の状況(2017/11/18)

ブログランキングに参加しています。

クリックしていただけると大変励みになります。

http://mnt01.blogspot.com/2017/12/20171216.html現在の保有銘柄の状況(2017/12/16)